Ley de Promoción de la Economía del Conocimiento (Ley 27.506)

A través del Decreto 708/2019, quedó reglamentada la Ley de Promoción de la Economía del Conocimiento.

¿Quél promociona y Quiénes tienen acceso a los beneficios de la Ley de Economía del Conocimiento?

El Régimen de Promoción de la Economía del Conocimiento establece reducciones e incentivos fiscales para:

Empresas de software

Electrónica

Informática

Producción audiovisual

Industria satelital

Biotecnología

Nanotecnología

Nanociencia

Ingeniería para la industria nuclear, y otras.

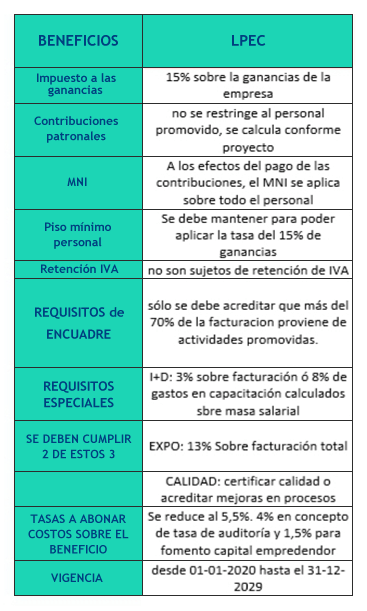

A partir del 1° de enero de 2020 podrán resultar inscriptas las empresas y comenzar a percibir los beneficios que se extenderán hasta diciembre de 2029.

Para acceder a los beneficios, las empresas deberán tener un mínimo de 6 meses en actividad. Esto implica una gran mejora con respecto a la Ley del Software, ya que favorece especialmente a emprendedores y microempresas que recién comienzan.

Se flexibilizan los requisitos históricos de software, permitiendo optar por capacitación de los empleados como una forma de inversión.

Se simplifica la presentación de la información para los que apliquen: se tomarán datos que ya constan en otros organismos públicos sin necesidad de repetir la presentación de información.

Las micro empresas que reciban el beneficio sin acreditar los requisitos una vez que lleguen a los tres años que da la ley o dejen de ser micro, no deberán devolver lo percibido como beneficio.

Las empresas podrán acceder a los beneficios cuando al menos el 70% de la facturación anual se genere en una de las actividades antes mencionadas.

Las empresas podrán acceder a los beneficios aplicables respecto de todos sus empleados en relación de dependencia, a partir del período fiscal de su inscripción en el Registro de Beneficiarios.

Todas las empresas que estén en el registro, tendrán estabilidad fiscal. Ello implica no ver incrementada su carga impositiva nacional y local siempre que las provincias suscriban el régimen.

Los exportadores que vendan a países donde se retengan impuesto a la renta, podrán considerarlo a cuenta del impuesto a las ganancias. Ello con el límite de la ganancia respectiva incorporada en la declaración jurada.

En forma adicional se establece un bono de crédito fiscal, qué podrá ser transferido por única vez. Su monto será del 160% de las contribuciones patronales que hubiera correspondido pagar, admitiendo ser utilizado para cancelar el saldo de IVA o de ganancias. Cuando el empleado contratado tenga el título de doctor, el bono otorgado será equivalente al doble de esas contribuciones por un plazo de 2 años desde su contratación.

Las entidades que desarrollan actividades de:

El desarrollo de productos y servicios de software. Propios o creados por terceros. Todos los servicios relativos al diseño codificación implementación mantenimiento soporte y conversión de traducción de lenguajes informáticos.

La producción de audiovisual incluido en formato digital.

La biotecnología bioeconomía, biología, bioquímica,

microbiología ,bioinformática biología molecular,

neuro tecnología e ingeniería genética. También

la geoingeniería los ensayos y análisis.

Los servicios geológicos y de prospección y relacionados con la ingeniería electrónica y las comunicaciones.

La nanotecnología y nanociencia.

La industria espacial y satelital.

La ingeniería nuclear.

Fabricación y mantenimiento de bienes y servicios destinados automatización en la producción incluso de procesos físicos o digitales inteligencia artificial robótica e internet. Abarca incluso a las actividades de ingeniería ciencias exactas y naturales, ciencias agropecuarias y ciencias médicas, todo vinculado a la investigación y desarrollo experimental.

Servicios profesionales en la medida que sean de exportación.

Las microempresas sólo deberán demostrar que desarrollan alguna de las actividades promovidas, cuando tengan una antigüedad menor a 3 años.

Todas las empresas que estén inscriptas tendrán además estabilidad fiscal. Ello implica no ver incrementada su carga impositiva nacional y local siempre que las provincias suscriban el régimen.

Por su parte, los exportadores que vendan a países donde se retengan impuesto a la renta, podrán considerarlo a cuenta del impuesto a las ganancias. Ello con el límite de la ganancia respectiva incorporada en la declaración jurada.

En caso de incumplimiento del régimen de información o de las propias disposiciones del régimen, se aplicarán sanciones que se agregan aquellas por la la ley de procedimiento fiscal y son la suspensión del goce de beneficios por un plazo de 3 meses hasta 1 año, la baja del régimen de promoción, la revocación de la inscripción en el registro y multas de hasta el 100% de los beneficios aprovechados.